En bref :

Le PEA (Plan d'Épargne en Actions) permet d'investir en actions européennes avec un cadre fiscal avantageux après 5 ans.

Deux formes principales : PEA bancaire (accès direct aux marchés) et PEA assurance (gestion via contrat de capitalisation).

Il est essentiel de définir ses objectifs d'investissement et son horizon de placement.

Le profil de risque influence le choix entre gestion libre, pilotée ou sous mandat.

Les frais varient fortement selon les établissements : comparaisons indispensables.

Le PEA-PME offre un cadre fiscal similaire, spécifique aux PME et ETI.

Une bonne gestion passe par la diversification, le suivi régulier et l'évitement des erreurs fréquentes.

Comprendre les différents types de PEA

Il existe deux grandes catégories de PEA : le PEA bancaire et le PEA assurance. Le PEA bancaire permet d'accéder directement aux actions et fonds éligibles via un compte titres, tandis que le PEA assurance prend la forme d'un contrat de capitalisation, avec une gestion plus encadrée. Les choix d'actifs, la fiscalité applicable, les modalités de gestion et les traitements successoraux diffèrent selon la formule.

Exemple fictif : Un investisseur qui souhaite gérer activement ses actions opte pour un PEA bancaire. Un autre, préférant une gestion plus encadrée et un cadre successoral favorable, choisit un PEA assurance.

PEA bancaire vs PEA assurance

PEA bancaire

Accessibilité : Accès direct aux actions, ETF, OPCVM

Frais : Variables selon le courtier

Souplesse : Grande liberté de gestion

Fiscalité : Exonération d'impôt sur le revenu après 5 ans

PEA assurance

Accessibilité : Accès indirect via des fonds internes

Frais : Souvent plus élevés (gestion, unités de compte)

Souplesse : Gestion encadrée

Fiscalité : Même avantage fiscal, avec un cadre successoral potentiellement plus favorable

Exemple fictif : Sur 10 ans, un PEA bancaire permet à un investisseur de réaliser 8 % de rendement moyen grâce à des ETF. Un autre investisseur en PEA assurance, avec 6 % net de frais, bénéficie d'une gestion déléguée plus stable mais moins dynamique.

#Bon à savoir :

Les frais d'un PEA assurance peuvent inclure des frais de versement, d'arbitrage et de gestion.

Focus sur le PEA-PME

Le PEA-PME cible les PME (Petites et Moyennes Entreprises) et les ETI (Entreprises de Taille Intermédiaire). Il complète un PEA classique dans la limite d'un plafond global de 225 000 €. Exemple fictif : un investissement de 150 € par mois pendant 10 ans dans un PEA-PME avec un rendement moyen annuel de 6 % peut atteindre environ 24 600 €, dont 6 600 € de gains, exonérés d'impôt sur le revenu (hors prélèvements sociaux).

Fixer ses objectifs et son horizon de placement

Un objectif long terme (comme la retraite) peut justifier une stratégie différente d'un objectif plus court (acquisition d'un bien). Exemple fictif : un capital visé de 30 000 € en 15 ans peut être atteint via un investissement mensuel de 120 € à un taux annuel de 4,5 %.

Identifier son profil d'investisseur

Le profil d'investisseur (prudent, équilibré, dynamique) détermine la répartition optimale des actifs. Un investisseur prudent favorisera les ETF réplicant des indices larges, tandis qu'un profil dynamique pourra cibler des valeurs de croissance ou PME. Évaluer sa tolérance au risque est essentiel.

Exemple fictif : Un profil prudent investit 70 % en ETF larges et 30 % en fonds monétaires. Un profil dynamique consacre 60 % aux actions de croissance européennes, 25 % aux ETF sectoriels et 15 % aux PME innovantes.

Comparer les frais entre établissements

Les frais peuvent inclure : droits d'ouverture, frais de courtage, frais de tenue de compte, frais de transfert. Exemple fictif : sur 20 ans, des frais annuels de 1 % au lieu de 0,5 % peuvent réduire le capital final de plusieurs milliers d'euros.

Exemple fictif : Deux investisseurs versent 1 000 € par an. Chez le premier, les frais annuels sont de 0,5 %, soit 5 €. Chez le second, ils atteignent 1 %, soit 10 €. Sur 15 ans, l'écart de frais engendre une différence de plus de 1 200 € de capital final.

Modes de gestion : libre, pilotée, sous mandat

La gestion libre convient aux investisseurs autonomes. La gestion pilotée repose sur des allocations définies selon votre profil. La gestion sous mandat délègue entièrement les choix à un professionnel. Chaque mode implique un niveau d'implication et de frais différent.

Exemple fictif : Une investisseuse en gestion libre choisit ses actions tous les trimestres. Un autre investisseur opte pour une gestion pilotée via des ETF avec rééquilibrage automatique. Un troisième délègue totalement via un mandat avec frais de 1 %.

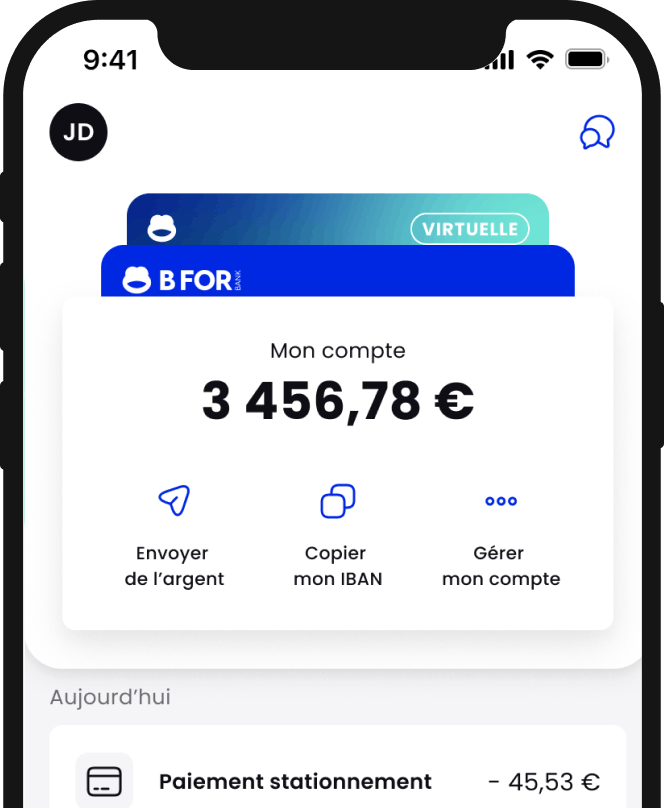

Choisir une plateforme adaptée

Opter pour une plateforme intuitive et fiable facilite le suivi des investissements. L'accès à l'historique des transactions, aux données de marché et aux outils d'analyse est un plus. L'ergonomie mobile peut aussi jouer un rôle dans le choix.

Ouvrir et gérer son PEA au quotidien

L'ouverture d'un PEA nécessite des documents justificatifs classiques (identité, RIB, domicile). Une fois le compte activé, la gestion implique le suivi des performances, l'ajustement de la répartition des actifs, et des arbitrages périodiques.

Exemple fictif : Un investisseur décide de revoir sa répartition tous les 6 mois. Après une surperformance des actions technologiques, il allège sa position et renforce les ETF Europe.

Retraits et fiscalité après 5 ans

Après 5 ans, les retraits partiels sont possibles sans entraîner la clôture du PEA. Cela permet de conserver le cadre fiscal tout en récupérant une partie des fonds. Seuls les gains retirés sont soumis aux prélèvements sociaux (17,2 %), tandis que les montants laissés investis continuent de bénéficier de l'exonération d'impôt sur le revenu.

Exemple fictif : Un retrait partiel de 10 000 €, comprenant 2 000 € de plus-values, entraîne 344 € de prélèvements sociaux. Le reste du plan continue à fonctionner normalement.

Complémentarité entre PEA et compte-titres

Le PEA est limité aux titres européens éligibles, tandis que le compte-titres permet d'investir dans une plus large gamme d'actifs, y compris à l'international. Utiliser les deux dispositifs en parallèle permet de bénéficier à la fois d'une fiscalité optimisée (via le PEA) et d'une diversification plus étendue (via le compte-titres).

Exemple fictif : Un PEA est investi sur des ETF Europe et actions françaises. Le compte-titres complète avec des actions américaines et des obligations internationales.

L'importance du service client

Un service client réactif et compétent est un atout, notamment en cas de problèmes techniques ou d'interrogations sur des opérations. Les canaux de contact, horaires et délais de traitement sont des critères à observer.

Optimiser la gestion de son PEA

Une bonne gestion repose sur la diversification, le suivi régulier des performances et l'ajustement en fonction de l'évolution des marchés. Observer les cours, consulter les rapports financiers, ou adapter l'exposition sectorielle peuvent améliorer la performance globale.

Exemple fictif : Lors d’une remontée des taux, un investisseur réduit son exposition aux valeurs de croissance au profit de titres d’entreprises défensives.

Erreurs fréquentes à éviter

Négliger la diversification

Oublier de comparer les frais

Investir sans stratégie claire

Réagir de manière impulsive aux variations de marché